Канадская горнодобывающая компания Equinox Gold заключила окончательное соглашение об объединении бизнеса с Calibre Mining на рыночных условиях. Equinox приобретет все выпущенные и находящиеся в обращении обыкновенные акции Calibre.

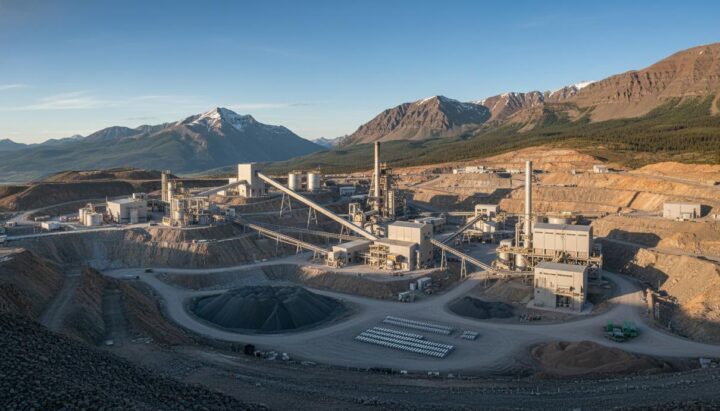

Образованная в результате слияния компания New Equinox Gold станет диверсифицированным производителем золота, ориентированным на Америку, с оценочной рыночной капитализацией 7,7 млрд канадских долларов. Операции объединенной компании будут охватывать пять стран, включая два канадских золотых рудника, Greenstone и Valentine.

После завершения сделки акционеры Equinox и Calibre будут владеть примерно 65% и 35% акций New Equinox Gold соответственно. Акционеры Calibre получат 0,31 обыкновенной акции Equinox за каждую принадлежащую им акцию Calibre.

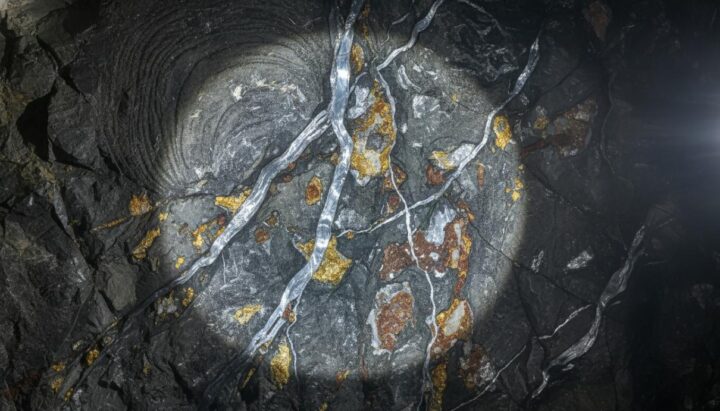

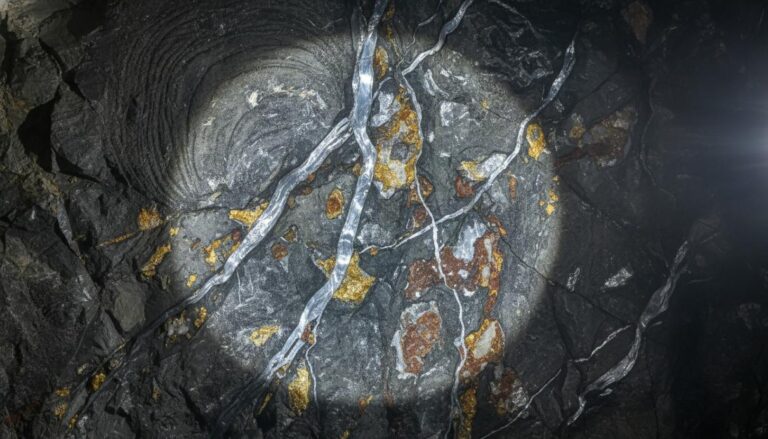

Слияние объединяет обширные запасы минеральных ресурсов и «весьма перспективный» портфель проектов разработки, расширения и разведки для обеспечения устойчивого роста. Прогнозируется, что New Equinox Gold будет производить около 950 000 унций золота в 2025 году, без учета вклада рудников Valentine или Los Filos. При выходе рудников Greenstone и Valentine на полную мощность объединенная компания сможет производить более 1,2 миллиона унций золота в год.

Президент и генеральный директор Calibre Даррен Холл заявил: «Слияние с Equinox предоставляет объединенным акционерам диверсифицированную базу по добыче золота со значительными возможностями роста. Сочетание двух новых, долговечных, недорогих карьерных золотых рудников, Valentine и Greenstone, станет краеугольным камнем нового крупного канадского производителя золота, который будет иметь возможность генерировать значительную акционерную стоимость. Я с нетерпением жду совместной работы с объединенной командой, чтобы продолжить историю превосходного исполнения Calibre и выполнения наших обязательств».

Сделка требует одобрения акционеров Calibre, специальное собрание которых ожидается до 31 мая 2025 года. Она также нуждается в одобрении регулирующих органов, включая разрешения канадских и мексиканских антимонопольных органов и листинг новых акций Equinox на фондовой бирже Торонто (TSX) и Нью-Йоркской фондовой бирже-A.

При условии выполнения всех условий слияние, как ожидается, будет закрыто во втором квартале 2025 года. Акционеры обеих компаний выиграют от слияния благодаря увеличению производства, денежного потока и доступу к возможностям роста.

Одновременно Calibre заключила соглашения о подписке на выпуск необеспеченных конвертируемых облигаций на сумму 75 миллионов долларов США для Equinox, Vestcor и Trinity Capital Partners. Эти облигации будут иметь годовую процентную ставку 5,5% и пятилетний срок погашения, и могут быть конвертированы в обыкновенные акции Calibre по цене 4,25 канадского доллара за акцию, что на 37,5% выше цены закрытия акций 21 февраля 2025 года.

Привлеченные средства пойдут на покрытие расходов по сделке и общие корпоративные цели. Ожидается, что частное размещение будет закрыто к 4 марта 2025 года при условии одобрения TSX.